Dernière mise à jour le 06/02/2025

L'article en bref...

Et si votre million d’euros devenait le moteur de votre indépendance financière ?

Découvrez les stratégies pour maximiser vos rendements tout en sécurisant votre patrimoine.

- Diversification optimale : Répartir vos placements entre assurance vie luxembourgeoise, Private Equity, actions, immobilier, et fonds en euros pour équilibrer rendement et risque d’investissement.

- Rendement et sécurité : Visez un taux de rendement annuel de 5 à 9 % tout en préservant le capital grâce à une allocation d’actifs adaptée.

- Portefeuille diversifié : Combinez placements immobiliers, marché boursier, et investissements alternatifs pour générer des revenus.

- Profils adaptés : Identifiez votre profil d’investisseur (prudent, équilibré, ou dynamique) pour choisir les stratégies de placements à long terme qui correspondent à votre tolérance au risque.

- Optimisation fiscale : Profitez des avantages spécifiques de l’assurances vie pour réduire la fiscalité tout en maximisant la performance annuelle.

- Accompagnement sur-mesure : Faites appel à un gestionnaire de patrimoine pour évaluer vos objectifs financiers, bâtir une stratégie personnalisée et anticiper la volatilité des marchés.

- Liquidité et long terme : Anticipez les éventuels problèmes de liquidité et privilégiez des placements avec un potentiel de croissance adapté à vos objectifs financiers.

L’objectif : Créer une stratégie d’investissement performante, alignée avec vos besoins et votre horizon de placement, pour atteindre l’indépendance financière et sécuriser votre patrimoine.

Placer 1 million d’euros est une décision majeure qui nécessite une réflexion approfondie.Pour construire une stratégie d’investissement optimale adaptée à vos besoins , Il est essentiel de se poser les bonnes questions en amont et de définir votre profil d’investisseur (prudent, équilibré, dynamique)

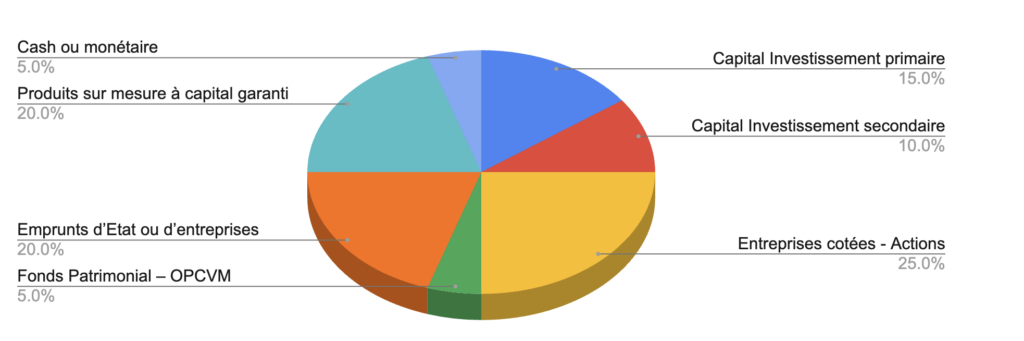

Partons de l’hypothèse d’un profil « équilibré »

Un profil équilibré, en termes d’investissement, fait référence à une stratégie d’investissement qui cherche un compromis entre le risque et le rendement, en combinant des actifs à risque modéré avec un potentiel de croissance (comme certaines actions) et des actifs plus stables et moins risqués (comme les obligations et les placements monétaires).

Stratégie d’investissement que nous recommandons pour un profil équilibré visant un rendement de 9% par an (soit 90 000euros/an de gain en moyenne) en plaçant 1 million d’euros.

WSI Conseil, cabinet de gestion de patrimoine indépendant français, expert en placements sur mesure au Luxembourg, vous guide dans l’optimisation et la valorisation de votre épargne.

Selon votre profil d’investisseur — incluant votre âge, patrimoine, revenus, situation personnelle et professionnelle, ainsi que vos objectifs et horizons d’investissement — nous sélectionnons les placements les mieux adaptés pour atteindre vos objectifs de performance, tout en respectant votre tolérance au risque.

Contrairement à une simple approche standardisée, WSI Conseil a la possibilité de personnaliser votre stratégie d’investissement en fonction de votre situation spécifique. Grâce à un suivi constant et un ajustement dynamique en fonction des évolutions du marché, nous nous assurons que votre portefeuille reste aligné avec vos objectifs …

WSI conseil est accrédité à l’ORIAS et à la CNCGP.

Fort de plusieurs années d’expertise dans le domaine de l’investissement et avec plus de 200 millions d’euros gérés, nous comprenons les nuances et les défis uniques auxquels sont confrontés les investisseurs désireux de placer 1 million d’euros. Il est primordial de faire une analyse approfondie avant de s’engager dans tout investissement.

Pour les investisseurs disposant d’un patrimoine conséquent, placer de l’argent au Luxembourg peut être une solution de choix

Notre guide répond aux questions essentielles pour sécuriser et optimiser votre investissement.

Nous vous proposons d’étudier les différentes possibilités à travers le plan suivant:

Quelles questions essentielles se poser avant d’investir 1 million d’euros ?

Quels sont mes objectifs d’investissement ?

Identifiez vos buts (revenus, croissance du capital…) et considérez l’investissement socialement responsable pour aligner vos valeurs personnelles avec vos placements. Il est important de faire une analyse approfondie avant de s’engager dans tout investissement.

Quelle est ma tolérance au risque ?

Évaluez votre confort face aux fluctuations de marché et aux pertes. Les investisseurs proches ou en retraite préfèrent sécuriser leur capital. Néanmoins, 1 million d’euros est une somme importante et peut tout à fait justifier une prise de risque supérieure. Il est néanmoins sage de se concentrer uniquement sur les investissements qui correspondent à votre profil de risque. Il reste très important de prendre en compte les attentes en matière de rendement et de risque lors de la constitution d’un portefeuille d’investissement.

Quel est mon horizon de placement ?

Déterminez la durée de votre investissement. Les placements à long terme permettent une meilleure absorption des fluctuations de marché et une plus grande tolérance au risque. Un horizon court exige une prudence accrue.

Quelles sont les implications fiscales ?

Les implications fiscales sont un aspect crucial de toute stratégie d’investissement. Il est essentiel de comprendre comment les différentes formes d’investissement sont imposées pour optimiser les retours et minimiser l’impact fiscal tel que : l’imposition des plus-values, des dividendes, des intérêts avec également l’impact fiscal des donations et de votre succession. La fiscalité joue un rôle crucial dans la stratégie d’investissement, surtout lorsqu’il s’agit d’investissements substantiels comme 1 million d’euros. L’enveloppe fiscale d’un investissement peut impacter de manière significative le rendement net.

L’assurance vie reste l’enveloppe la plus avantageuse fiscalement, à la fois en cours de vie du contrat et également pour la transmission des capitaux.

Quels sont les frais et coûts associés à ce placement ?

Lorsqu’il s’agit d’investir, les frais jouent un rôle crucial dans la performance globale de votre placement. Les frais d’entrée, de sortie, de gestion, de transaction, ainsi que les frais liés au conseil en gestion de patrimoine peuvent considérablement affecter vos rendements à long terme.

Plus ces frais sont élevés, moins la performance de votre portefeuille est optimisée.

Chez WSI Conseil, nous avons une approche transparente et compétitive en matière de frais, notamment à travers l’utilisation de contrats d’assurance vie luxembourgeois. Ces contrats offrent une flexibilité unique avec des frais réduits comparés à d’autres solutions d’investissement. En combinant une structure de frais compétitive avec une gestion personnalisée de votre patrimoine, nous maximisons le potentiel de rendement tout en maintenant les coûts au minimum. Grâce à notre expertise et à des outils d’investissement avancés, nous assurons que chaque euro investi travaille pour vous.

Le meilleur moyen de placer 1 million d’euros est de DIVERSIFIER votre placement. Il reste primordial de considérer vos attentes en matière de rendement et de risque lors de la constitution de votre portefeuille d’investissement.

Cela consiste à répartir les investissements sur plusieurs types d’actifs, secteurs, et régions géographiques. L’objectif est de réduire le risque global du portefeuille en ne mettant pas tous ses œufs dans le même panier. Voici plusieurs aspects clés de la diversification

- Diversification par Classe d’Actifs : Répartir les investissements entre actions, obligations, private equity, ETFs, immobilier et cash pour compenser les risques spécifiques à chaque classe.

- Diversification Géographique : Investir dans différents pays ou régions pour éviter les risques liés à une zone géographique particulière.

- Diversification Sectorielle : Répartir les investissements entre divers secteurs comme la technologie, la santé, et la finance pour équilibrer l’impact des cycles économiques.

- Diversification par Taille d’Entreprise : Mélanger des investissements dans de grandes multinationales et des PME pour bénéficier de la stabilité des unes et du potentiel de croissance des autres.

- Diversification Temporelle : Étaler les investissements sur le temps pour réduire les risques liés au timing de marché.

- Diversification des Styles d’Investissement : Combiner des styles d’investissement comme la croissance et la valeur pour une approche équilibrée.

Bien que la diversification ne garantisse pas de profits ou une protection totale contre les pertes, elle est essentielle pour atténuer les fluctuations importantes de la valeur d’un portefeuille.

Chez WSI Conseil, nous adoptons une approche de diversification rigoureuse et sur mesure, adaptée à votre profil et à vos objectifs financiers. Cela signifie que nous répartissons vos investissements entre différentes classes d’actifs (actions, obligations, private equity, immobilier, etc.), secteurs économiques, et zones géographiques, pour limiter les risques tout en maximisant les opportunités de rendement. Nous diversifions également selon la taille d’entreprise et dans le temps, pour atténuer les risques liés à la conjoncture économique et au marché.

Contrairement à une simple approche standardisée, WSI Conseil a la possibilité de personnaliser votre stratégie d’investissement en fonction de votre situation spécifique. Grâce à un suivi constant et un ajustement dynamique en fonction des évolutions du marché, nous nous assurons que votre portefeuille reste aligné avec vos objectifs à long terme.

Découvrez une analyse complète des rendements possibles en fonction du profil de risque, des revenus mensuels estimés et des meilleures options de placement pour optimiser votre capital.

En savoir plus ici ; Combien rapporte 1 million d’euros ? 🚀

Quel contrat est fait pour vous ?

Guide pour investir un million d'euros en 2025 : Options d'investissement

Il est obligatoire de répartir les investissements sur plusieurs types d’actifs, secteurs, et régions géographiques. Un bon patrimoine est un patrimoine diversifié et il en est de même pour son allocation au sein de son portefeuille.

Nous allons étudier les principales classes d’actifs sur lesquelles investir en 2024 et 2025.

1. Le Capital Investissement (appelé « Private Equity »)

Le capital investissement (ou « private equity » en anglais), est un type d’investissement dans des entreprises non cotées en bourse. Cela implique généralement un engagement à long terme en capital pour financer la croissance et le développement de ces entreprises. Investir dans des fonds de capital-investissement nécessite une compréhension approfondie du fond du marché et de ses dynamiques. La capital investissement est la classe d’actif qui a le plus rapporté ces 10 dernières années.

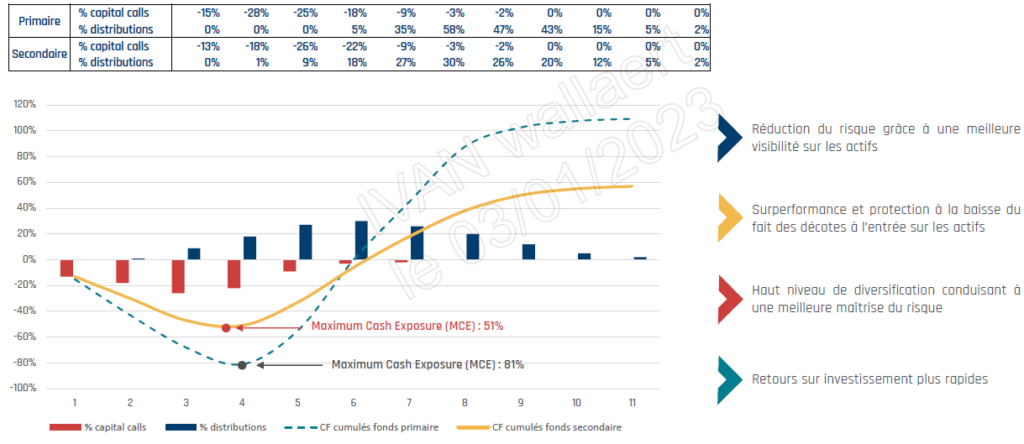

Le private equity peut être scindée en deux volets, à savoir : le marché primaire et le marché secondaire. Nous allons étudier ci-dessous ces deux segments de manière distincte.

a) Le marché primaire du capital investissement (ou « Private Equity »)

Le marché primaire du capital investissement fait référence à la phase où les investisseurs injectent directement des capitaux dans des entreprises non cotées. Cela implique la création de nouvelles parts ou d’investissements dans de nouvelles entreprises, plutôt que l’achat ou la vente de parts existantes sur un marché secondaire.

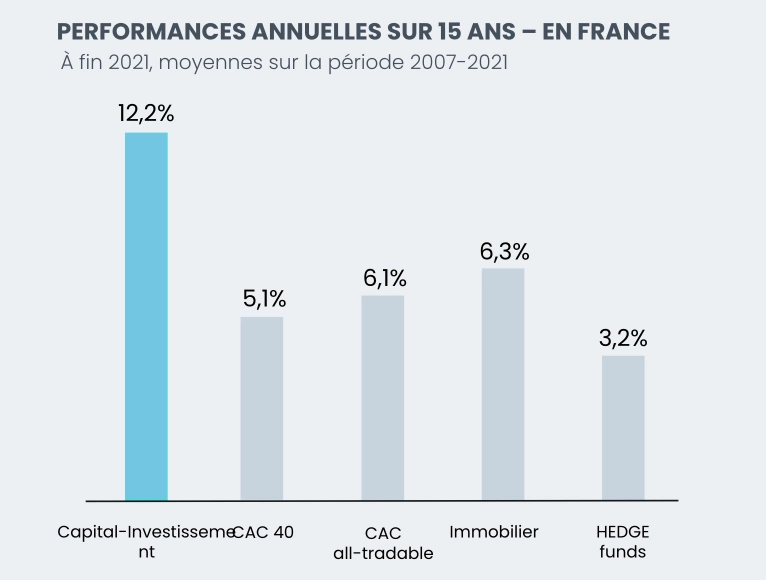

Le capital investissement est la classe d’actif la plus rémunératrice sur longue période : En effet comme nous pouvons le voir dans tableau ci dessous, investir dans le private equity rapporte en moyenne 12% par an sur les 15 dernières années contre 6% en moyenne pour le marché actions français.

Supposons un investisseur ayant placé 1 million d’euros, cela rapporte alors 120 000€ par ans en moyenne.

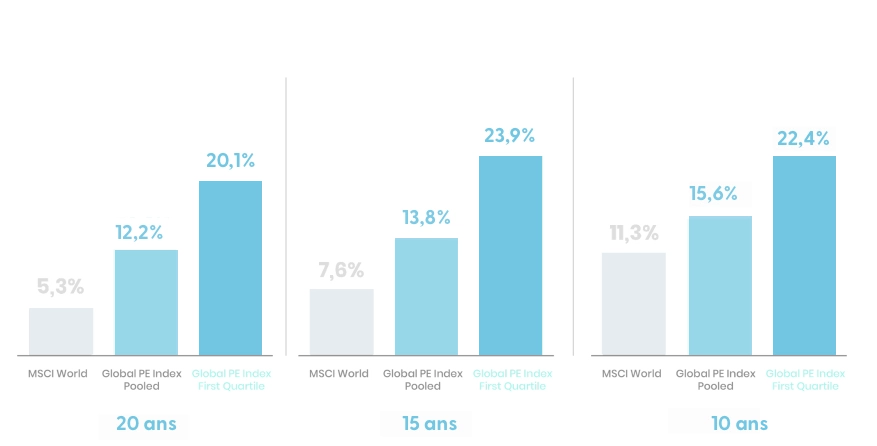

Il est aussi à noter que les fonds classés dans le premier quartile (c’est à dire dans les 25% les meilleurs) dégagent une performance moyenne annuelle légèrement supérieur à 20%. Mais ces fonds sont difficiles d’accès et nécessitent des mises d’investissements importantes.

- Les 4 raisons qui expliquent cette surperformance sont les suivantes :

- Une création de valeur élevée : Investissement dans des entreprises à fort potentiel de croissance ou amélioration, générant des rendements élevés.

- Gestion Active : Influence directe sur la gestion et la stratégie des entreprises, permettant d’optimiser leur performance. Très souvent le management est « incentivé » (incité) directement sur les résultats de l’entreprise ce qui est extrèmement motivant.

- Opportunités sur des Marchés Inefficients : Capacité à identifier et exploiter des entreprises sous-évaluées ou des secteurs spécialisés.

- Utilisation du Levier Financier : Emploi stratégique de l’endettement pour amplifier les rendements, bien que cela augmente aussi le risque. L’effet de levier est en 2024 un moins utilisé du fait que les taux d’interets qui ont nettement remonté.

Les deux désavantages du private equity (ou capital investissement) sont les suivants :

- Périodes de Blocage Longues : Les investissements en capital-investissement sont souvent bloqués sur des périodes longues, généralement entre 5 et 7 ans pour la capital. Pendant cette période, les investisseurs ne peuvent généralement pas retirer leur capital. Généralement le capital est appelé pendant 5 ans. En année 6 et 7, l’investisseur est remboursé du capital et perçoit ensuite les interets en année 8,9 et 10.

- Difficulté à Vendre Rapidement : Contrairement aux actions cotées en bourse, il est difficile de vendre rapidement des parts dans un fonds de capital-investissement ou dans une entreprise non cotée.

Dans cette classe d’actif, l‘objectif est de sélectionner des fonds qui se classent dans le premier quartile, c’est-à-dire dans les 25% meilleurs en termes de performance sur longue période. Les performances rendues deviennent alors significativement meilleures aux autres.

Si vous parvenez à investir dans les 25 % des meilleurs fonds de private equity, vous pouvez espérer un rendement moyen d’environ 20 % par an. Ainsi, un investissement initial de 500 000 € pourrait générer un retour annuel de 100 000 €, soit environ 8 333 € par mois. Ce type de performance repose sur la sélection des fonds les plus performants et un horizon d’investissement à long terme, caractéristique des placements en private equity.

La dernière colonne de droite ci dessous retrace les performances des fonds du premier quartile , c’est à dire les performances des fonds qui sont dans les 25% meilleurs. Nous remarquerons que ces performances sont nettement meilleurs que la moyenne. Il existe beaucoup plus de disparité de performance entre les fonds non cotés qu’entre les fonds cotés.

Aujourd’hui il est possible de diversifier son risque et d’investir dans des véhicules (c’est-à-dire un fonds de fonds) qui vont permettre d’investir dans 4 à 5 fonds et ainsi de diversifier son risque.

Ces nouvelles solutions (l’apparition de fonds de fonds de PE) sont des solutions récentes dont l’offre s’est accrue depuis 2022.

Notre sélection de produits :

Chez WSI Conseil, nos clients bénéficient d’un accès exclusif à des opportunités d’investissement de premier plan, soigneusement sélectionnées pour leur potentiel de croissance (et respectant la conformité avec les normes les plus élevées de durabilité et de responsabilité sociale). Le private equity est un marché extrèmement hétérogène et il est très important de se faire conseiller par un professionnel.

Objectifs poursuivis ? Décorréler votre portefeuille des marchés boursiers et bénéficier d’un retour sur investissement de 15% annuel.

Le Fonds ALTAROC 2024/2025

Il présente les avantages suivants :

• Diversification Globale : Il offre une diversification à travers différents gestionnaires, géographiques et secteurs.

• Accès à des Fonds Inaccessibles : ALTAROC permet d'accéder à des fonds de premier plan qui ne seraient pas directement accessibles à des investisseurs privés avec d’excellentes performances dans la durée.

• Stratégie d'Investissement Continuée d'Altamir : Les stratégies d'investissement suivent celles d'Altamir, un acteur reconnu dans le domaine.

Le fonds PEQAN 2024

Il présente les avantages suivants :

• Accès à une sélection de fonds institutionnels, de taille significative et de stature internationale difficilement accessibles aux investisseurs particuliers

• Peqan Convictions investit aussi dans des entreprises en direct, en s’adossant à un gérant institutionnel en charge, avec le management, de la transformation et la structuration de la société.

• L’objectif global de Peqan Convictions 2023 est de constituer un portefeuille sous-jacent d’une soixantaine d’opérations de LBO de différentes tailles, intervenant dans divers secteurs d’activité, zones géographiques

b) Le marché secondaire du Private equity (ou capital investissement)

Le marché secondaire du capital investissement désigne la vente ou l’achat de parts existantes dans des fonds de capital-investissement ou des entreprises, entre investisseurs, après l’étape initiale de financement. La principale différence entre le private equity primaire et le secondaire réside dans la phase d’investissement. Le private equity primaire implique l’investissement direct dans de nouvelles levées de fonds par des fonds privés. En revanche, le private equity secondaire consiste à acheter des parts d’investisseurs existants dans des fonds déjà établis, offrant ainsi une liquidité à ces investisseurs tout en accédant à des investissements plus matures.

Les bénéfices d’investir sur du capital investissement secondaire sont les suivants :

-

- Liquidité Améliorée : Permet de vendre des parts de fonds de private equity avant leur échéance.

- Diversification Instantanée : Offre un accès immédiat à un portefeuille diversifié de fonds et d’entreprises.

- Risque Réduit : Moins risqué grâce à l’investissement dans des fonds ou entreprises ayant un historique établi.

- Transparence Accrue : Plus d’informations disponibles sur la performance et l’état des investissements.

- Prix Attractifs : Possibilité d’acquérir des parts à un prix inférieur à leur valeur nette réelle.

Le timing (2024 et 2025) est aujourd’hui excellent pour investir dans le marché secondaire : il y a une décote actuelle supérieure à 20% (vs. une moyenne autour de 10% sur les 15 dernières années) en raison de besoin de liquidités importants des investisseurs institutionnels et d’un volume d’acteurs limité en Secondaire.

Le timing (2024 et 2025) est aujourd’hui excellent pour investir dans le marché secondaire : il y a une décote actuelle supérieure à 20% (vs. une moyenne autour de 10% sur les 15 dernières années) en raison de besoin de liquidités importants des investisseurs institutionnels et d’un volume d’acteurs limité en Secondaire.

2. GF Lumyna private equity (code ISIN : FR0013504479)

GF Lumyna est un fonds diversifié, investi à 100% dans des sociétés non cotées au niveau mondial, grâce à un large éventail de stratégies. Les secteurs d’investissement privilégiés sont :

- l’intelligence artificielle

- la BigData, les Fintechs

- la santé connectée et éthique

- la cybersécurité

Le Fonds a constitué un portefeuille géographiquement diversifié se concentrant principalement sur les régions d’Amérique du Nord, d’Asie et d’Europe.

Le fonds a aussi une réelle diversification sectorielle, sur tous les stades de développement des entreprises (capital développement, co-investissement, primaires, secondaires…). Lien quantalys : https://www.quantalys.com/Fonds/2008558

Les performances sont :

Notre sélection de produits

Objectifs poursuivis ? Décorréler votre portefeuille des marchés boursiers et bénéficier d’un retour sur investissement de 15% annuel.

Opale Strategie secondaire

Opale présente les avantages suivants :

• Une sélection disciplinée et très pointue par Opale Capital aboutissant à moins de 5% des fonds retenus

• Taille critique : Fonds avec des tailles cibles de plus de 12 milliards de $

• Track record : les fonds sélectionnées par Opale sont au 8ème, 9ème et 11ème millésimes avec des performances historiques solides

2. Les actions cotées

Il est possible d’investir dans des actions cotées, c’est-à-dire en bourse, via principalement trois canal :

- Acheter un titre (une action) en direct, le risque est alors binaire et repose sur une seule action.

- Acheter un ETF c’est-à-dire un fonds d’investissement qui va suivre un indice, une thématique, un panier d’actions ou d’obligations. Cela se négocie en bourse comme une action. La composition de l’ETF ne varie pas et reste identique quel que soit les configurations de marché : cela s’appelle également la gestion passive

- Acheter un OPCVM (Organisme de Placement Collectif en Valeurs Mobilières), c’est-à-dire un portefeuille d’actifs financiers (d’actions ou d’obligations) dans lequel le gestionnaire va essayer de surperformer le marché en sélectionnant et en négociant activement des actifs : cela s’appelle également la gestion active.

a) Investir via des ETF

Les avantages d’investir sur les ETF sont les suivants :

Les ETF (Exchange-Traded Funds) rapportent souvent plus que les fonds de placement traditionnels (comme les fonds communs de placement) pour plusieurs raisons :

- Frais Moins Élevés : Les ETF ont généralement des frais de gestion plus bas que les fonds communs de placement. Ces frais réduits peuvent avoir un impact significatif sur les rendements à long terme, car ils diminuent moins la valeur de l’investissement.

- Stratégies de Suivi d’Index : Beaucoup d’ETF sont des fonds indiciels, ce qui signifie qu’ils cherchent à répliquer la performance d’un indice de marché spécifique. Les recherches ont montré que, sur le long terme, la gestion passive (suivre un indice) surpasse souvent la gestion active (sélectionner et changer activement des actions) pratiquée par de nombreux fonds communs de placement.

Aux Etats Unis, le pourcentage de fonds de placement qui battent l’indice S&P 500 varie d’année en année et dépend de plusieurs facteurs, tels que les conditions de marché, la période considérée, et la stratégie de gestion des fonds. Historiquement, la grande majorité des fonds de placement actifs n’ont pas réussi à surperformer l’indice S&P 500 sur le long terme.

Selon des études et des rapports récurrents de sources telles que S&P Dow Jones Indices dans leur rapport SPIVA (S&P Indices Versus Active), il est souvent constaté qu’une grande partie des fonds de gestion active ne parvient pas à surclasser l’indice S&P 500 sur des périodes de 5, 10 ou 15 ans. Les chiffres exacts peuvent varier, mais il n’est pas rare de voir que plus de 80% à 90% des fonds actifs sous-performent par rapport à l’indice sur ces périodes prolongées.

Ces résultats suggèrent que, bien que certains fonds puissent battre l’indice S&P 500 sur de courtes périodes, il est difficile pour la gestion active de maintenir une performance supérieure sur le long terme, en grande partie à cause des frais de gestion plus élevés.

Sur les 6 dernières années, le S&P 500 a rpporté en moyenne 13.6% par ans. Cela signifie que pour 100 000€ placé sur un ETF S&P 500 il y a 6 ans, cela a rapporté en moyenne 13 600 € par ans à l’investisseur.

Evolution du S&P 500 (principal indice boursier américain) depuis 10 ans à la date du 1er février 2024:

Le S&P 500 a rapporté 160% en 10 ans. Un investisseur qui a placé 1 million d’euros le 1er février 2023 sur un ETF S&P 500 a gagné 1 600 000€. Cela signifie 1 million d’euros placé a rapporté 1 600 000 € en 10 ans soit 160 000€ par ans!

Notre sélection de produits :

Objectif poursuivi ? Répliquer la performance des grands indices boursiers dans le monde et avoir une performance de l’ordre de 8% annuel

Notre sélection de produits est la suivante :

Un investisseur qui investit simplement sur les deux indices américains les plus connus, à savoir le S&P 500 (c’est-à-dire les 500 plus grandes capitalisations boursières américaines) et le NASDAQ composite (c’est-à-dire les 100 plus grandes valeurs technologiques américaines) gagne beaucoup d’argent sur longue période.

Il est possible de répliquer le « S&P 500 » avec « l’ETF Vanguard S&P 500 » (code ISIN : US9229083632, symbolisé par « VOO »)

Il est possible de répliquer le NASDAQ avec l’ETF « Invesco QQQ Trust« (code ISIN : US46090E1038, souvent symbolisé « QQQ »).

Il est également possible d’investir sur l’ETF « MSCI World » (code ISIN : IE00B4L5Y983 ou IE00BJ0KDQ92) qui est un indice boursier mondial qui suit la performance des entreprises de grande et moyenne capitalisation dans 23 pays développés. Il est utilisé comme référence commune pour les fonds d’actions mondiaux destinés à représenter un large éventail de marchés mondiaux.

Cependant, comme l’indice exclut les actions des économies émergentes et frontalières, il est moins mondial que son nom ne le suggère. Un indice connexe, le « MSCI All Country World Index (ACWI) » (ETF code ISIN : IE00B6R52259), intègre à la fois les pays développés et émergents. MSCI produit également un indice de marchés frontières, incluant 31 autres marchés. Il est à noter qu’a fin décembre 2023, les Etats Unis représentaient 60% de l’indice du MSCI ACWI.

b) Investir via des OPCVM

Un OPCVM (Organisme de Placement Collectif en Valeurs Mobilières) est un fonds d’investissement qui rassemble les capitaux de plusieurs investisseurs pour les investir dans un portefeuille diversifié de valeurs mobilières, telles que des actions et des obligations. Les OPCVM actions peuvent à la fois s’investir via le contrat d’assurance vie mais aussi via le PEA (pour les actions européennes): Le PEA (Plan d’Épargne en Actions) peut être une option avantageuse pour les investisseurs cherchant à bénéficier d’une fiscalité allégée.

Investir dans les OPCVM présente plusieurs avantages :

- Diversification : Les OPCVM permettent d’investir dans un large éventail de valeurs mobilières, comme des actions, des obligations, et d’autres instruments financiers. Cette diversification aide à réduire les risques associés à l’investissement dans un seul titre.

- Gestion professionnelle : Les OPCVM sont gérés par des professionnels de la gestion de fonds, qui effectuent des recherches approfondies et prennent des décisions d’investissement éclairées.

- Accessibilité : Avec un investissement minimal souvent faible, les OPCVM rendent le marché des valeurs mobilières accessible à un plus large éventail d’investisseurs, y compris ceux qui disposent de montants limités pour investir.

Objectif poursuivi : Battre les indices boursiers sur longue période

Notre theme d’investissement est le suivant : LA TECHNOLOGIE et le DIGITAL

ll apparaît aujourd’hui essentiel d’investir dans la thématique du digital et de la technologie, car ces secteurs sont les moteurs de l’innovation et de la transformation des économies mondiales. La numérisation touche pratiquement tous les aspects de la société, des entreprises aux consommateurs, en passant par les gouvernements. Les entreprises technologiques dominent les marchés boursiers et jouent un rôle central dans la croissance économique, en développant des solutions qui améliorent l’efficacité, la productivité et la connectivité.

Investir dans ces secteurs permet de capter la valeur créée par les tendances telles que l’intelligence artificielle, l’Internet des objets, le cloud computing et les technologies financières (fintech). Ces innovations modifient en profondeur la manière dont les industries fonctionnent et génèrent des opportunités de croissance sur le long terme. En raison de leur potentiel disruptif et de leur capacité à s’adapter rapidement aux évolutions des marchés, les entreprises technologiques continuent d’attirer des capitaux et de générer des rendements supérieurs à ceux des secteurs plus traditionnels.

Notre sélection de produits est la suivante:

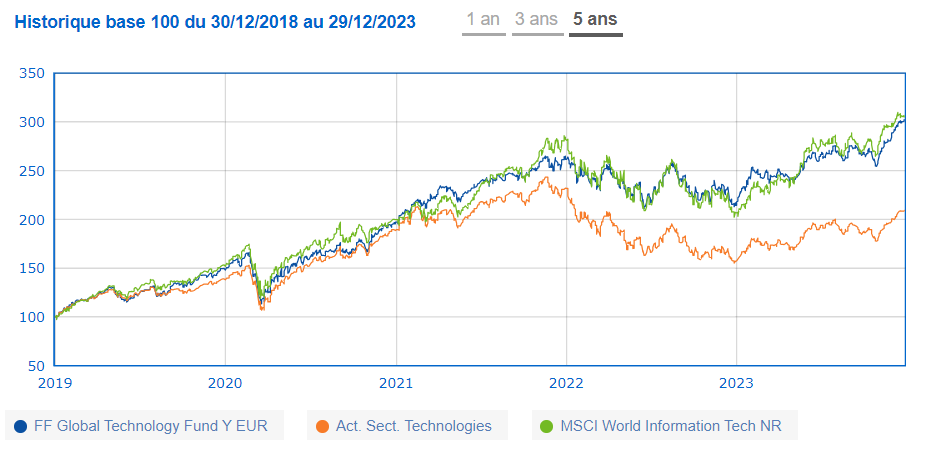

Un investisseur qui a investi il y a 10 ans dans le fonds Fidelity Global Technology (code ISIN LU0936579340) a eu un retour sur investissement proche de 20% annuel soit plus de 600% en 10 ans. Dans ce cas de figure une personne qui a investi 1 million d’euros sur ce fonds en 2014 aura gagné plus de 6 millions d’euros sur les 10 années écoulées jusqu’à février 2024 soit près de 600 000€ par an.

Les investissements en bourse dans le secteur technologique ont subi une correction en 2022 en raison de la hausse des taux d’intérêt, de l’inflation et de l’incertitude économique, ce qui a pesé sur la valorisation des entreprises à forte croissance. Cette situation a créé une forte volatilité à court terme. Cependant, sur le long terme, les technologies continuent de transformer les économies et offrent des perspectives de croissance significatives, rendant ce secteur historiquement extrèmement performant avec une création de valeur plus forte que dans les autres secteurs.

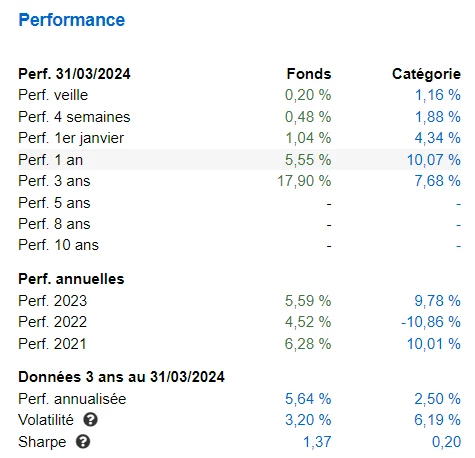

Les performances sont les suivantes :

3. Les obligations

Une obligation est un titre de créance émis par une entité (comme un gouvernement ou une entreprise) qui emprunte des fonds auprès des investisseurs pour une période déterminée, avec la promesse de rembourser le capital à échéance et de verser des intérêts périodiques.

Dans le monde obligataire, il est possible d’investir dans un fonds obligataires dits « datés » qui se définit comme un véhicule d’investissement avec une date de maturité fixe, à laquelle le fonds est liquidé et le capital ainsi que les gains éventuels sont distribués aux investisseurs.

Aujourd’hui investir dans un fonds daté permet de fixer un rendement pour les années à venir. Il est aujour’dhui possible d’avoir du 6% de rendement avec une prise de risque limité.

Les fonds obligataires datés offrent plusieurs avantages, à savoir :

- Prévisibilité des rendements : Ces fonds ont une échéance fixe, ce qui permet une certaine prévisibilité quant au rendement et à la durée de l’investissement.

- Réduction du risque de réinvestissement : En connaissant la date d’échéance, les investisseurs peuvent planifier leurs besoins en liquidités et réduire le risque de devoir réinvestir dans un environnement de taux moins favorable.

- Diversification du portefeuille : Les fonds obligataires datés peuvent offrir une diversification bénéfique pour le portefeuille, en particulier pour équilibrer des actifs plus volatils comme les actions.

- Potentiel de rendement fixe : Ils peuvent offrir un rendement fixe jusqu’à l’échéance, ce qui est attrayant pour les investisseurs cherchant une stabilité des revenus.

- Sensibilité aux taux d’intérêt : Comme pour toutes les obligations, ces fonds sont sensibles aux variations des taux d’intérêt, ce qui peut affecter leur valeur de marché avant l’échéance.

Notre sélection de produits :

Objectif poursuivi : Bénéficier des taux encore élevés en 2024 et 2025:

Notre sélection de produits est la suivante :

Carmignac investing

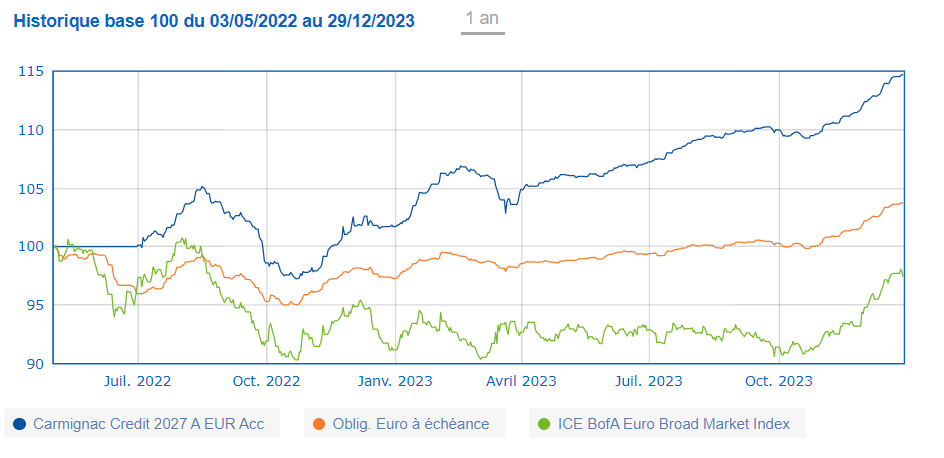

Le changement concerté de politiques monétaires par les banques centrales depuis début 2022 a marqué le glas de plus de dix ans de répression financière, une période durant laquelle la plupart des actifs obligataires avaient des rendements modestes.

Avec la montée des taux que nous connaissons, les obligations d’entreprise offrent des rendements très attractifs, y compris ajustés des attentes d’inflation et d’accidents de crédit.

Le fonds à échéance Carmignac Credit 2027 illustre parfaitement cette opportunité. Ce véhicule est diversifié (plus de 150 positions) et présente une qualité de crédit robuste (BBB-). Il fournit un rendement brut de 8,3%, avec une visibilité étayée par l’horizon de l’échéance 2027. Une fois ajusté des frais de gestion et du coût de risque, nous espérons un retour net dans votre contrat d’assurance vie de plus de 6%.

Les performances de Carmignac Crédit 2027 depuis le lancement sont les suivantes :

4. Les produits structurés

Les produits structurés sont des instruments financiers créés sur mesure, combinant plusieurs éléments comme des actions, des obligations, ou des dérivés, afin de répondre à des objectifs spécifiques d’investissement, notamment en termes de rendement, de risque, et de protection du capital.

Ils sont souvent utilisés dans une allocation financière pour offrir des rendements ajustés au risque, tout en fournissant une certaine forme de protection du capital ou de revenus fixes.

Fonctionnement des Produits Structurés

Un produit structuré est généralement composé de deux éléments principaux :

- Une composante obligataire : Elle vise à protéger une partie du capital investi en offrant une certaine sécurité sur l’investissement initial. Cela peut être sous forme d’une obligation zéro-coupon qui permet de garantir, par exemple, le remboursement d’une partie ou de la totalité du capital à l’échéance.

- Une composante dérivée : Elle est liée à la performance d’un actif sous-jacent (actions, indices, matières premières, etc.). Cette partie permet de capturer une éventuelle hausse de marché, selon des conditions définies dans le produit, mais peut aussi entraîner des pertes si l’actif sous-jacent évolue négativement.

Avantages des Produits Structurés

- Personnalisation : Ils peuvent être conçus pour répondre à des besoins spécifiques d’un investisseur, comme la protection du capital, la recherche de rendement dans des marchés volatils, ou la génération de revenus périodiques.

- Protection partielle ou totale du capital : Certains produits offrent une protection de tout ou partie du capital investi, selon la nature de la structure et les conditions de marché.

- Exposition à des actifs diversifiés : Ils permettent d’accéder à une large gamme d’actifs (actions, indices, devises, matières premières) avec une prise de risque ajustée.

- Optimisation du rendement : Dans des conditions de marché stables ou légèrement haussières, ces produits peuvent offrir des rendements supérieurs à ceux des placements traditionnels, notamment via des mécanismes de participation aux hausses de marché.

Inconvénients des Produits Structurés

- Complexité : Leur structure est souvent difficile à comprendre pour les investisseurs non avertis, en raison des mécanismes dérivés ou des conditions liées à la performance de l’actif sous-jacent.

- Absence de rendement en cas de conditions défavorables : Si l’actif sous-jacent évolue défavorablement ou ne suit pas les prévisions, l’investisseur peut ne pas percevoir de rendement ou subir une perte partielle du capital (selon la structure).

Exemples de Produits Structurés

- Produit Structuré Autocallable Un autocallable est un produit structuré lié à la performance d’un indice boursier ou d’une action. L’idée est que le produit peut être automatiquement « rappelé » ou remboursé avant son échéance, si certaines conditions de performance sont atteintes.

Fonctionnement :

- Vous investissez dans un autocallable qui est indexé sur un indice comme le S&P 500.

- L’autocallable propose un rendement annuel de 7 % si, à la date d’observation trimestrielle, l’indice est supérieur ou égal à son niveau initial.

- Si cette condition est remplie, le produit est rappelé (remboursé) et vous recevez votre capital initial plus 7 %.

- Si à une date d’observation l’indice est en dessous de son niveau initial, le produit continue jusqu’à la prochaine date d’observation.

- Si à l’échéance finale, l’indice a chuté de plus de 30 %, vous subissez une perte en capital proportionnelle à la chute de l’indice. Par contre si l’indice n’a pas chuté de plus de 30%, vous êtes remboursés du capital et des intérêts.

Avantages :

- Offre un rendement régulier et attrayant si les conditions de marché sont favorables.

- Protection du capital si l’indice ne chute pas au-delà d’un seuil déterminé.

5. La Trésorerie

Détenir du cash aujourd’hui présente plusieurs avantages, notamment dans un contexte économique incertain ou fluctuant :

- Flexibilité et Liquidité : Le cash offre une liquidité immédiate, ce qui est crucial pour répondre aux besoins financiers à court terme ou pour saisir rapidement des opportunités d’investissement intéressantes qui peuvent survenir.

- Sécurité : En période de volatilité des marchés financiers, le cash est perçu comme une option sûre car il n’est pas sujet aux fluctuations des marchés boursiers ou obligataires.

- Protection contre l’Inflation : Dans le contexte d’inflation actuelle, détenir une partie de son patrimoine en cash peut aider à préserver le pouvoir d’achat, surtout avec les taux d’intérêt sur les comptes d’épargne qui suivent l’inflation.

Détenir du cash aujourd’hui présente plusieurs avantages, notamment dans un contexte économique incertain ou fluctuant :

- Flexibilité et Liquidité : Le cash offre une liquidité immédiate, ce qui est crucial pour répondre aux besoins financiers à court terme ou pour saisir rapidement des opportunités d’investissement intéressantes qui peuvent survenir.

- Sécurité : En période de volatilité des marchés financiers, le cash est perçu comme une option sûre car il n’est pas sujet aux fluctuations des marchés boursiers ou obligataires.

- Protection contre l’Inflation : Dans le contexte d’inflation actuelle, détenir une partie de son patrimoine en cash peut aider à préserver le pouvoir d’achat, surtout avec les taux d’intérêt sur les comptes d’épargne qui suivent l’inflation.

Notre sélection de produits :

Objectif poursuivi : Sécuriser une partie du portefeuille

Notre sélection de produits est la suivante :

Un CAT (ou Compte à Terme) est un type de produit d’épargne bancaire où l’argent est déposé pour une période fixe (le terme) à un taux d’intérêt convenu à l’avance. Durant cette période, l’épargnant ne peut pas retirer son argent sans pénalités. À la fin du terme, l’argent déposé ainsi que les intérêts accumulés sont rendus à l’épargnant. Il est aujourd’hui possible d’obtenir du 4% sur un horizon d’investissement de 12 mois.

Pourquoi se faire accompagner ?

Un conseiller en gestion de patrimoine vous aidera à définir vos objectifs financiers, à évaluer votre tolérance au risque, et à bâtir une stratégie adaptée pour sécuriser et maximiser vos investissements. Cette approche est là pour assurer une performance annuelle optimale et répondre à vos aspirations.

En résumé, investir 1 million d’euros nécessite une vision à long terme, une analyse rigoureuse des opportunités (Private Equity, immobilier, actions), et une diversification maîtrisée pour équilibrer rendement et sécurité.

Quelle assurance vie luxembourg est faite pour vous ?

Conclusion

En vous appuyant sur notre expertise reconnue et nos conseils stratégiques, votre investissement de 1 million d’euros sera optimisé pour un rendement maximal. Grâce à une approche personnalisée intégrant des solutions telles que le private equity, les ETF, et une répartition intelligente des investissements, nous vous aidons à atteindre vos objectifs financiers.

Notre engagement est de maximiser votre rendement et en assurant la sécurité de votre capital. Rejoignez le cercle de nos clients satisfaits et voyez votre patrimoine croître grâce à des choix avisés et performants.

Contactez-nous dès aujourd’hui pour une consultation personnalisée et franchissez le premier pas vers une stratégie d’investissement au Luxembourg.

Vos questions, nos réponses

Combien peut rapporter 1 million d’euros par mois ?

Cela dépend essentiellement du type de placement (livrets, obligations, actions, immobilier, etc.) et du rendement visé. Par exemple, un rendement annuel de 5 % génère 50 000 € par ans soit 4 166 € par mois avant impôts. Les performances passées ne garantissent pas les performances futures.

Est-il judicieux de laisser 1 million d’euros en banque sur le long terme ?

Le capital en banque est protégé dans la limite de 100 000 € par déposant et par établissement en France. Il n’y a pas de garantie illimitée comme au Luxembourg. Il est à noter que la rémunération en banque est souvent faible. Sur le long terme, l’inflation peut éroder la valeur réelle du capital placé. Il est donc généralement conseillé de diversifier ses investissements plutôt que de tout laisser sur un compte bancaire pour aller chercher de meilleurs rendements et une meilleure protection du capital en cas de faillite bancaire.

Faut-il intégrer les SCPI dans une stratégie d’investissement à 1 million d’euros ?

Les SCPI permettent d’investir dans l’immobilier sans gestion locative directe. Elles peuvent offrir un rendement régulier et une diversification intéressante. Cependant, les frais et la liquidité doivent être examinés attentivement avant d’y allouer une partie du capital. En 2023 et en 2024, les performances de la plupart des SCPI ont été largelent négatives, en raison de la correction des prix du marché immobilier.

Quelle enveloppe fiscale est la plus avantageuse pour investir 1 million d’euros ?

Les principales enveloppes sont l’assurance-vie et le PEA. L’assurance-vie bénéficie d’une fiscalité extrèmement avantageuse en cas de retraits et au décès de l’assuré. L’assurance vie offre également une large gamme d’investissements. Le PEA est fiscalement intéressant pour l’investissement en actions européennes, mais plafonné à un montant de 150 000€ de versements, ce qui est insuffisant pour placer la totalité d’un million d’euros.

Quels sont les avantages de placer 1 million d’euros au Luxembourg ?

Le Luxembourg est réputé pour sa stabilité financière et sa réglementation favorable aux investisseurs internationaux. Les contrats d’assurance-vie luxembourgeois offrent une grande souplesse, notamment en matière de choix d’actifs et de protection du souscripteur. Egalement, la fiscalité finale va dépendre du pays de résidence fiscale de l’épargnant, on dit que le contrat Luxembourgeois est transparent fiscalement. Un résident fiscal Français bénéficiera de tous les avantages fiscaux de l’assurance vie en ouvrant une enveloppe au d’assurance vie au Luxembourg.

Quelles sont les opportunités et les risques de placer 1 million d’euros en Suisse ?

La Suisse offre une place financière solide et diversifiée, réputée pour sa stabilité politique et économique. Les opportunités incluent une large gamme de produits bancaires et une protection en cas de crise. Néanmoins, l’ouverture d’un compte et la fiscalité peuvent engendrer des coûts et des contraintes administratives. La Suisse ne reconnait pas le contrat d’assurance vie et ne permet donc pas de bénéficier de tous les avantages fiscaux liés à l’assurance vie pour un résident fiscal Français.

Comment investir un million d’euros tout en limitant les risques ?

La diversification sur plusieurs classes d’actifs (actions, obligations, immobilier, liquidités) est un levier clé pour réduire la volatilité. Un horizon de placement long permet également de lisser les éventuelles baisses de marché. Il est obligatoire de définir clairement son profil de risque et ses objectifs avant d’allouer le capital.

Existe-t-il des placements sans risque pour 1 million d’euros ?

Les livrets réglementés (Livret A, LDDS) et les fonds euro de certains contrats d’assurance-vie sont considérés comme sans risque, mais offrent un rendement faible (ce qui implique que l’inflation peut réduire la valeur réelle du capital investi). Il est important de trouver un équilibre entre sécurité et rendement afin dans d’avoir dans tous les cas une progression de son portefeuille supérieure à celle de l’inflation.

Quelle est la répartition idéale entre placements sécurisés et dynamiques pour 1 million d’euros ?

Il n’existe pas de répartition universelle, car elle dépend du profil de risque, de l’horizon de placement et des objectifs de chaque investisseur. Une approche courante consiste à allouer une part du capital à des actifs sécurisés (fonds euro, obligations de qualité) et une autre part à des actifs plus dynamiques (actions, private equity). Un profi équilibré peut varier de 70/30 à 50/50 ou autrement selon la tolérance au risque.

Comment diversifier efficacement un portefeuille d’un million d’euros ?

Répartissez vos investissements sur plusieurs classes d’actifs (actions, obligations, immobilier, liquidités, alternatives). Diversifiez également au sein de chaque classe (secteurs, zones géographiques, styles de gestion). L’objectif est de réduire l’impact négatif d’un seul actif ou secteur sur l’ensemble du portefeuille.

Est-il préférable d’investir en France ou à l’étranger avec 1 million d’euros ?

Investir en France peut offrir des avantages (connaissance du marché, dispositifs fiscaux spécifiques, proximité). Investir à l’étranger permet de diversifier davantage et de profiter de perspectives de croissance différentes. L’arbitrage dépend du degré de diversification souhaité et de la connaissance des marchés visés.

Comment réduire la fiscalité sur les revenus générés par un placement de 1 million d’euros ?

Utilisez les enveloppes fiscalement avantageuses comme l’assurance-vie et le PEA pour bénéficier d’abattements ou d’exonérations sous conditions. Répartissez vos investissements entre différents produits pour optimiser l’imposition (flat tax, barème progressif, etc.). Enfin, l’optimisation peut inclure des stratégies de démembrement ou de détention via des sociétés civiles, sous conseil d’un professionnel.

Quelles sont les solutions pour générer des revenus passifs avec 1 million d’euros ?

L’immobilier locatif, les SCPI, et certains fonds obligataires peuvent générer des revenus réguliers. Les dividendes d’actions, via des ETF ou des titres vifs, sont également une source de revenu passif. Chaque solution comporte des risques et une fiscalité à étudier.

Comment investir 1 million d’euros dans des actifs alternatifs comme l’art ou les crypto-monnaies ?

Il est recommandé de limiter la part allouée aux actifs alternatifs pour maîtriser le risque, par exemple entre 5 % et 10 % du portefeuille. Dans l’art, la valorisation dépend fortement de la rareté et de la demande, tandis que les crypto-monnaies restent volatiles. Avant d’investir, une bonne connaissance du marché ou l’accompagnement par des experts est indispensable.

Quelles sont les erreurs à éviter lorsque l’on investit 1 million d’euros ?

Ne pas définir clairement ses objectifs et son profil de risque peut conduire à des décisions inadaptées. Manquer de diversification ou céder à la panique lors des baisses de marché peut aussi être préjudiciable. Enfin, négliger la fiscalité et les frais peut entamer significativement la performance globale.

Quels critères prendre en compte pour choisir un conseiller en gestion de patrimoine pour investir 1 million d’euros ?

million d’euros ?

Vérifiez ses compétences (diplômes, certifications), son expérience et son indépendance vis-à-vis des produits qu’il propose. Assurez-vous qu’il comprend vos objectifs, votre fiscalité et votre situation familiale. Enfin, discutez clairement de sa rémunération (honoraires, commissions) pour éviter les conflits d’intérêts.

Comment évaluer les performances de ses investissements sur un capital de 1 million d’euros ?

Suivez régulièrement l’évolution du portefeuille, idéalement en comparant les rendements à des indices de référence adaptés. Tenez compte des frais et de la fiscalité pour mesurer la performance nette. Évaluez également la volatilité et l’adéquation avec vos objectifs de long terme.

Quels outils ou plateformes utiliser pour gérer et suivre un portefeuille d’un million d’euros ?

Vous pouvez utiliser des agrégateurs bancaires et des logiciels spécialisés (Quantalys, Morningstar, etc.) pour suivre la valorisation de vos actifs. Plusieurs banques en ligne et robo-advisors proposent également des outils de suivi et d’analyse. L’important est de disposer d’une vision globale et actualisée de votre patrimoine pour prendre des décisions éclairées.

-

Gérant Privé - Gestionnaire de patrimoine indépendant. Avec plus de 20 années d’expérience des marchés financiers, j’aime écouter, conseiller et établir des relations dans la durée. Mon indépendance me permet aujourd'hui d’avoir une totale objectivité dans mes recommandations et de proposer des solutions sur mesure.